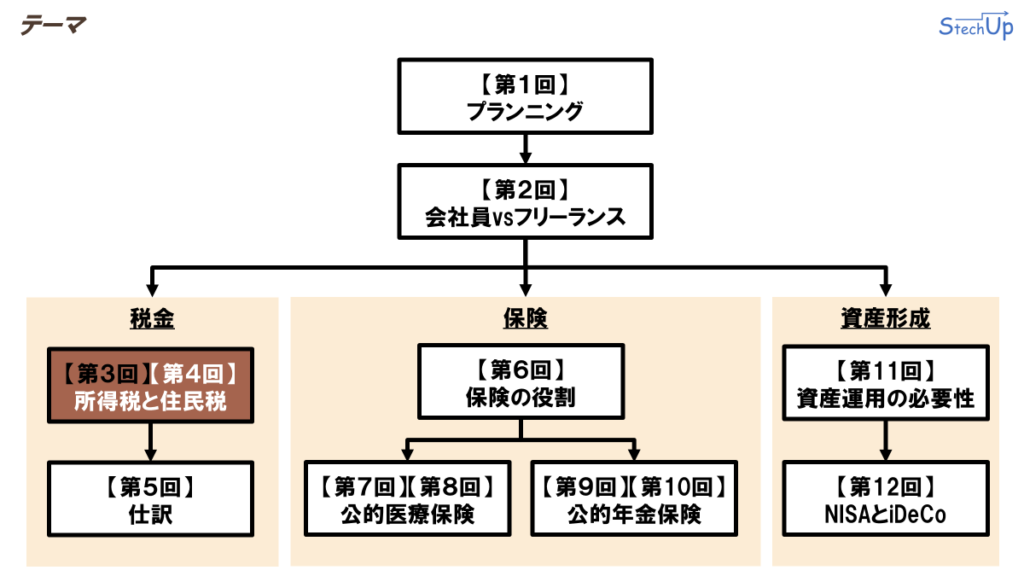

「フリーランスになる前に学ぶお金の基礎知識」では、将来的にフリーランスを目指す会社員のITエンジニア向けに、フリーランスになる前に習得すべきお金の基礎知識を厳選してお伝えします。このシリーズを通して、フリーランスとしてつまずくことなく、充実した人生を送るための知識を身に着けていただけると幸いです。

「フリーランスになる前に学ぶお金の基礎知識」シリーズの第4回目である今回は、「所得税と住民税Part2」です。今回の講義では、前回の講義で解説した、所得税と住民税を算出する際の控除の部分について、詳細に解説します。

収入から差し引かれる金額

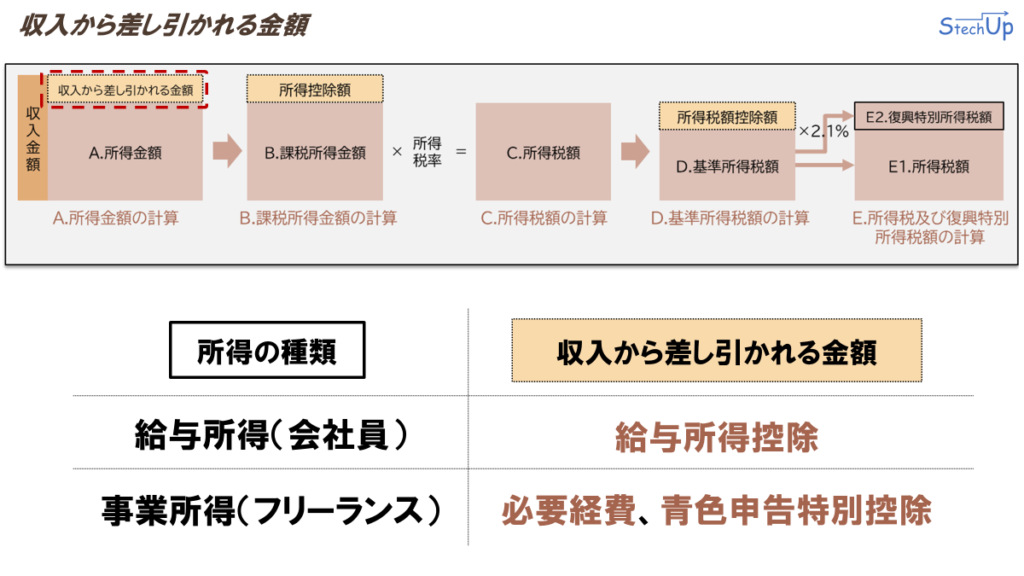

所得税や住民税が算出されるまでの流れは、前回の講義で詳しく解説しました。その算出の最初のステップとして、所得金額を求めるのですが、その所得金額を求める際の控除の部分である「収入から差し引かれる金額」について、本章では解説します。

前回の講義でも解説しましたが、「収入から差し引かれる金額」は、所得の種類によって異なります。例えば、会社員に適用される「給与所得」の場合は、「給与所得控除」が適用され、フリーランスに適用される「事業所得」の場合は、「必要経費」や「青色申告特別控除」が利用できます。今回は、「給与所得控除」、「必要経費」、「青色申告特別控除」について、それぞれどのような控除が可能かを詳しく見ていきます。

給与所得控除

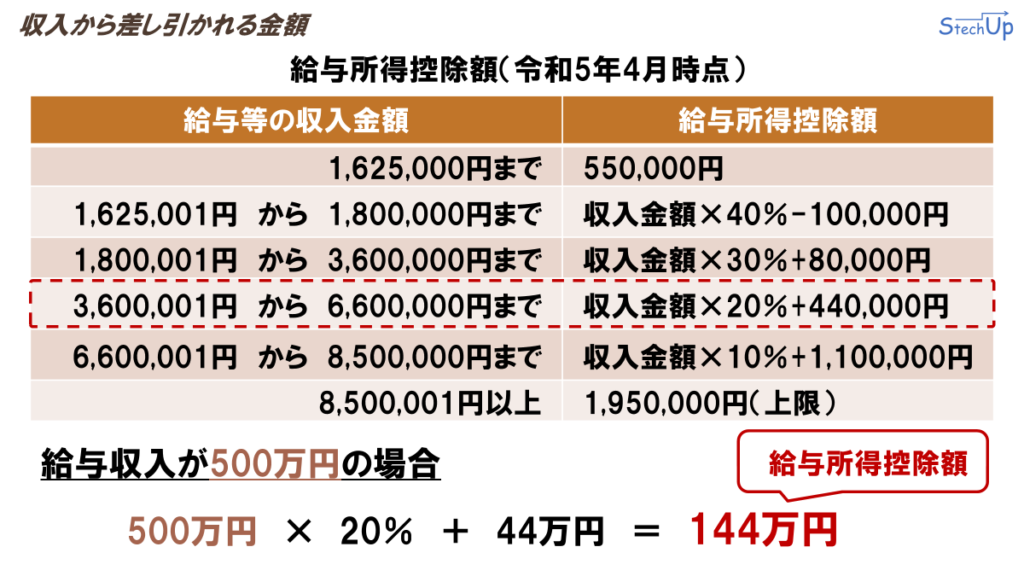

まずは、「給与所得控除」の仕組みについて解説します。「給与所得控除」の金額は、収入金額に応じて、上表に示された通りに定められています。実際に「給与所得控除額」を算出するには、収入金額に応じた計算式を用いて求めます。

例えば、給与収入が500万円の場合を考えてみましょう。給与収入が500万円の場合、360万円から660万円までの範囲内にあたりますので、「収入金額×20%+4万4千円」の計算式を適用します。実際に計算してみましょう。

給与所得控除額=500万円(給与収入)×20%+4万4千円=144万円

計算の結果、「給与所得控除額」は144万円となりました。したがって、この144万円が「給与所得控除額」として適用され、「給与所得金額」を算出する際の「収入から差し引かれる金額」として計算されます。実際に「給与所得金額」を求めてみます。

給与所得金額=500万円(給与収入)-144万円(給与所得控除額)=356万円

計算の結果、最終的な「給与所得金額」が356万円になることがわかります。

必要経費

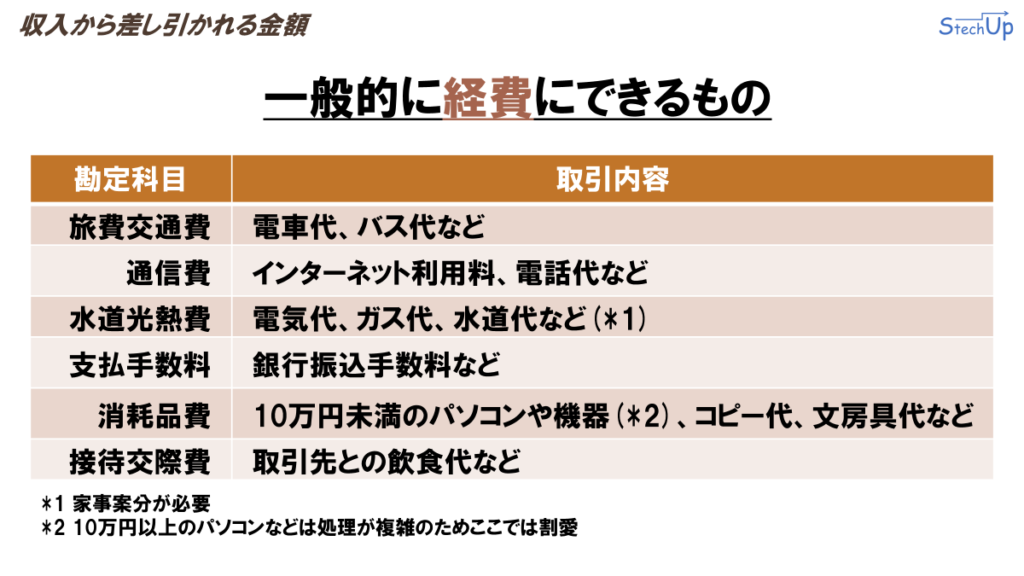

次に、「必要経費」について見ていきます。フリーランスのITエンジニアが事業を行う上で、一般的に利用できる経費の一覧を上表に示しています。

取引先までの電車代やバス代などは、「旅費交通費」として計上できます。

インターネット利用料や電話代などは、「通信費」として計上できます。

自宅を勤務場所としている場合は、電気代やガス代、水道代が「水道光熱費」として計上できますが、計上できるのはその一部です。自宅であれば、私的利用部分と事業利用部分が混在しているため、事業利用の部分だけを計算する家事案分と呼ばれる対応が必要です。この家事案分により、事業利用部分だけ抜き出した金額のみ、「水道光熱費」として、経費することが可能です。

続いて、取引先への銀行振込手数料などは、「支払手数料」として計上できます。

10万円未満のパソコンや機器、コピー代、文房具代などは、「消耗品費」として計上できます。ここで、パソコンには10万円未満という条件を付けていますが、10万円以上でも経費にすることは可能です。ただし、10万円以上の備品の取り扱いについて、その処理が複雑になるため、詳細については次回の講義で詳しく解説予定です。

最後に、取引先との飲食代などは「接待交際費」として計上できます。

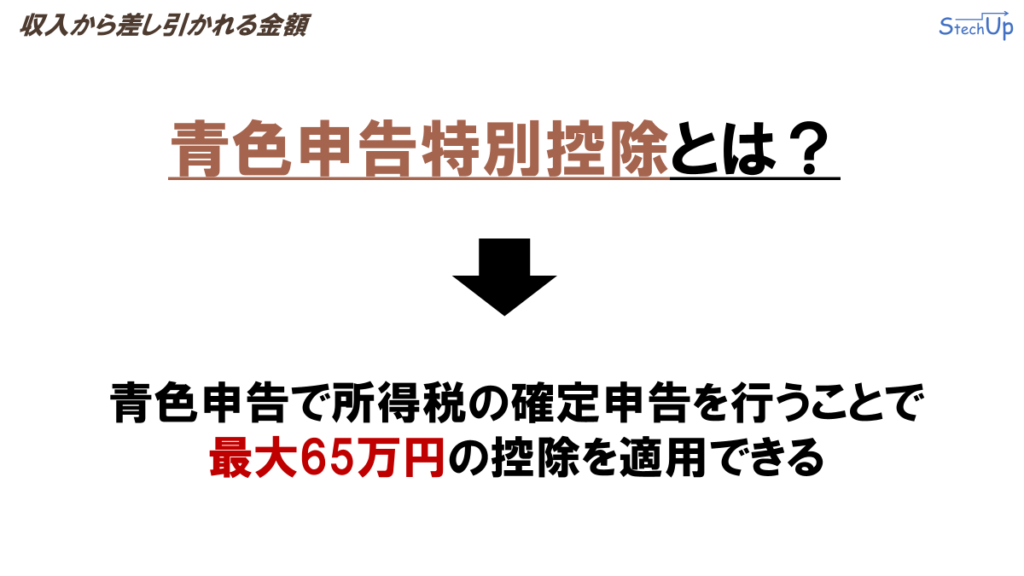

青色申告特別控除

本章の最後に、「青色申告特別控除」について解説します。「青色申告特別控除」は、「青色申告で所得税の確定申告を行うことで、最大65万円の控除を適用できる」お得な制度です。

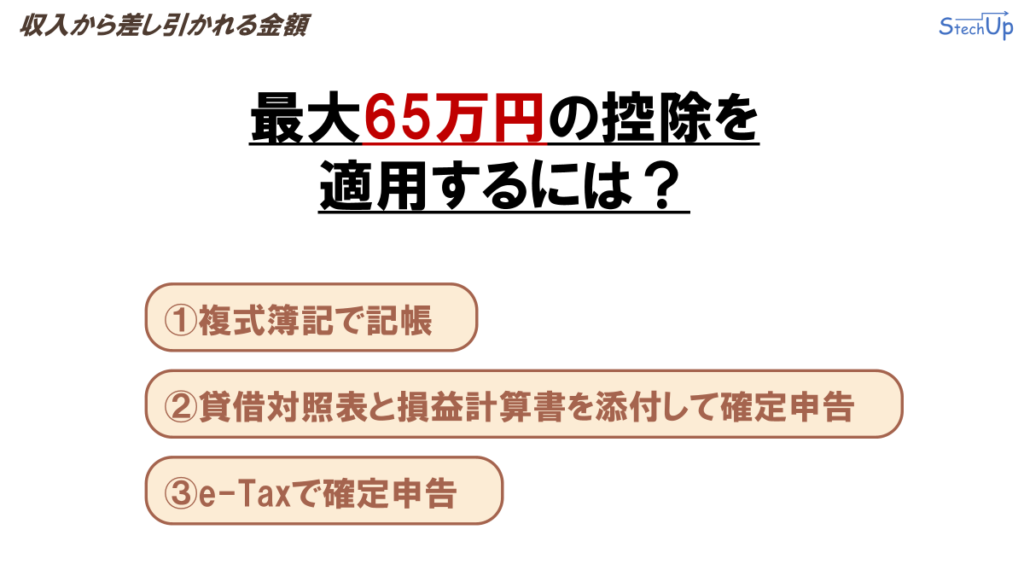

ただし、この最大65万円の控除を受けるためには、いくつかの条件があります。細かい条件は他にもありますが、今回は特に重要な「①複式簿記で記帳」、「②貸借対照表と損益計算書を添付して確定申告」、「③e-Taxで確定申告」の3つの条件について解説します。

①複式簿記で記帳

まず、「①複式簿記による記帳」についてです。「複式簿記」というのは、上表に示すように、取引ごとに、「借方」と「貸方」の両方を記録する方法です。こちら一見難しいように感じますが、近年のクラウド会計ソフトの登場で、かなり簡単になりました。そのため、「複式簿記」の導入はそこまで難しくありません。

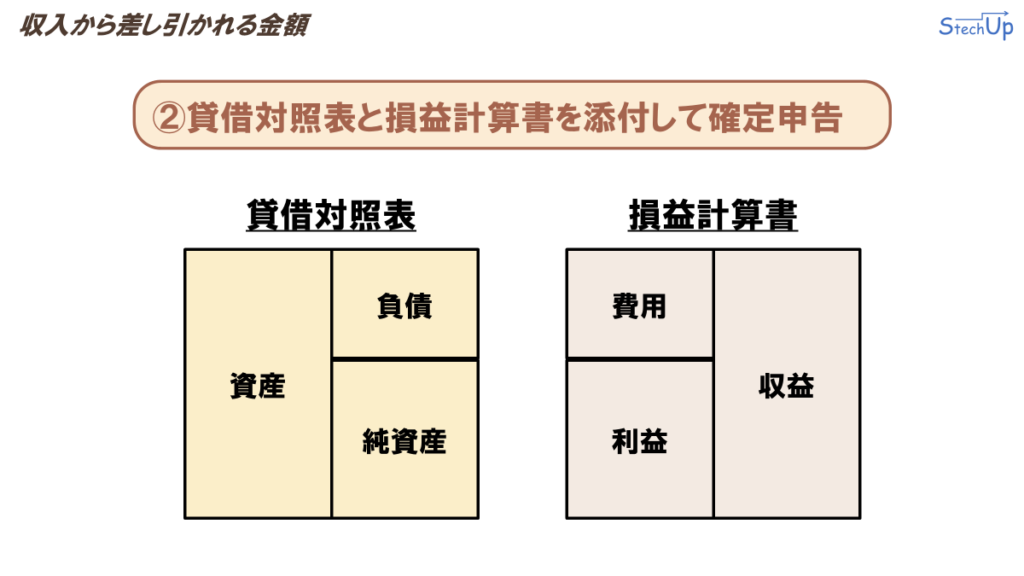

②貸借対照表と損益計算書を添付して確定申告

次に、「②貸借対照表と損益計算書を添付して確定申告」についてです。「貸借対照表」は、ある時点の資産、負債、純資産の状況を示し、「損益計算書」は、一定期間の収益、費用、そして利益をまとめた表です。

これらも、クラウド会計ソフトを使用すると、すぐに作成できるので、導入は難しくありません。

③e-Taxで確定申告

最後に「③e-Taxによる確定申告」の条件についてです。e-Taxは、国税庁の確定申告書作成コーナーで利用でき、パソコンとマイナンバーカードがあれば誰でも使えます。少々使いにくい部分もありますが、ITエンジニアの皆さんであれば、確定申告を無事に完了されられることができると思います。

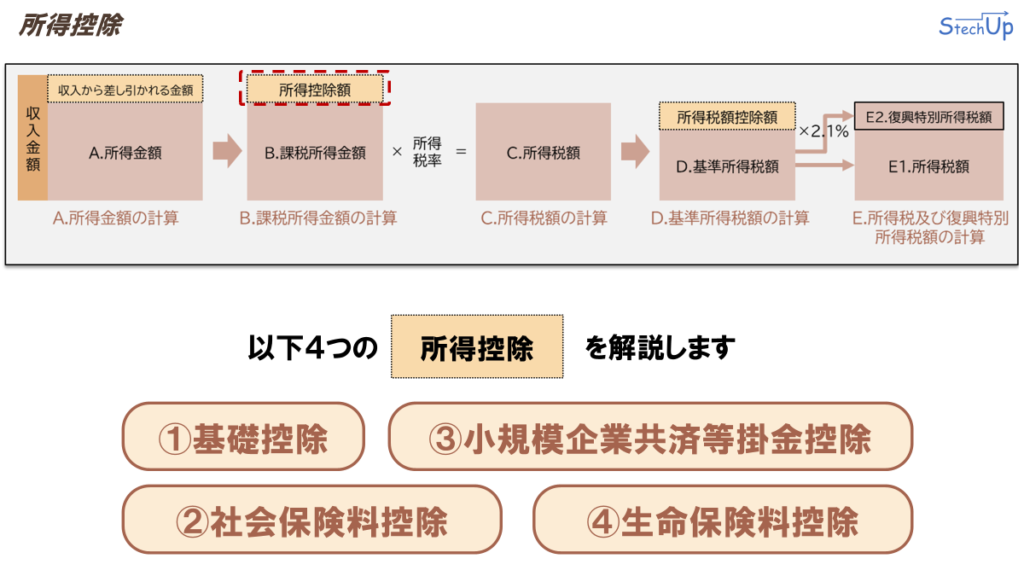

所得控除

本章では、所得金額から課税所得を求める際に使われる、「所得控除」について解説します。前回の講義でお伝えした通り、所得控除は15種類存在します。今回はその中でも、特に一般的に利用される4つの控除、「①基礎控除」、「②社会保険料控除」、「③小規模企業共済等掛金控除」、「④生命保険料控除」について解説します。

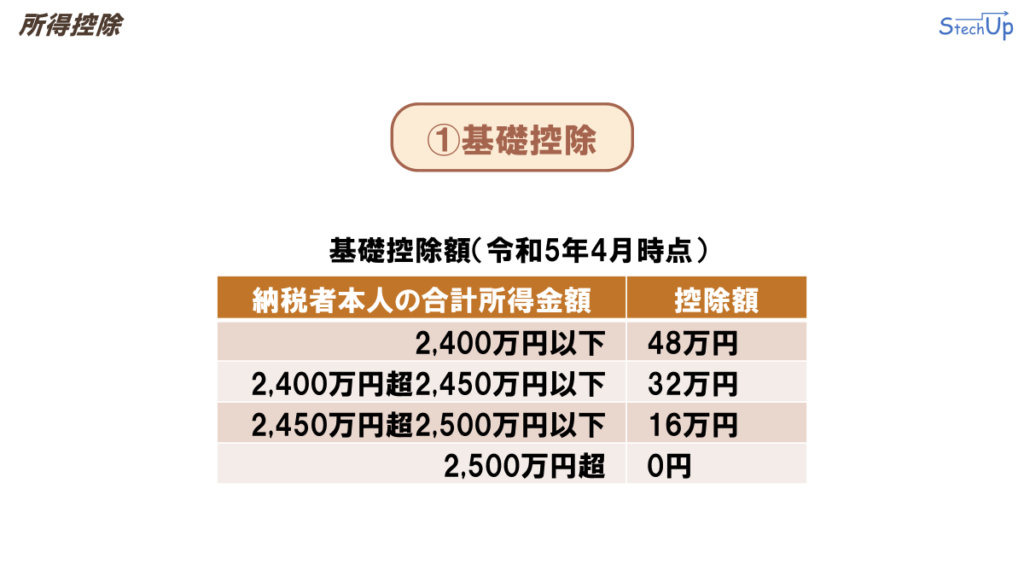

①基礎控除

まずは、「①基礎控除」について解説します。「基礎控除」は、誰でも利用可能な控除です。具体的な控除額は上表に示す通りです。「控除額」は、「納税者本人の合計所得金額」に応じて変わりますが、2,400万円以下の所得であれば、最大で48万円が控除されます。ほとんどの人がこの条件に該当するため、多くの方が48万円の控除を享受しています。

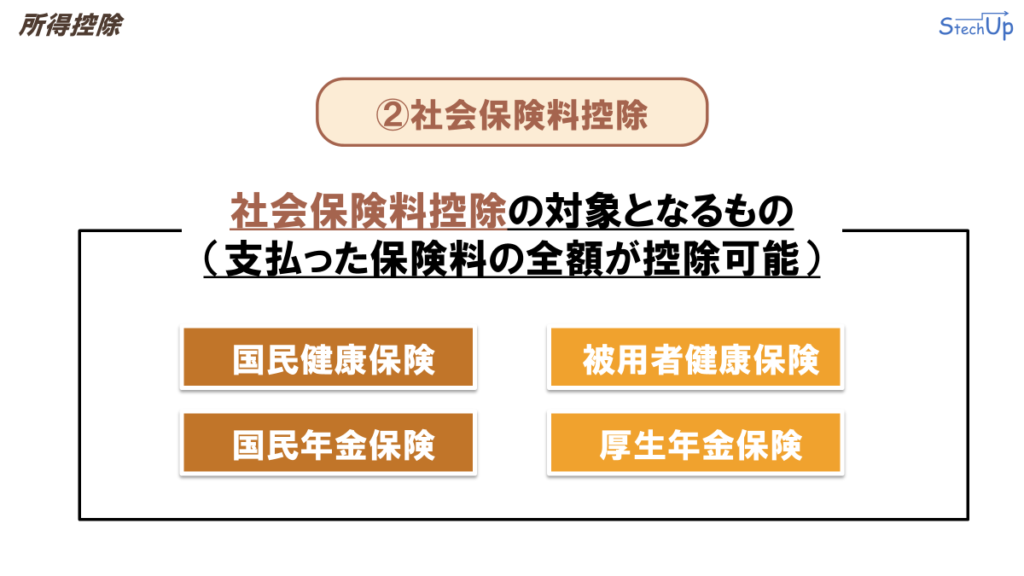

②社会保険料控除

次に、「②社会保険料控除」について解説します。「社会保険料控除」は、公的医療保険や公的年金保険である「国民健康保険」、「被用者健康保険」、「国民年金保険」、「厚生年金保険」に支払った保険料全額が対象となります。

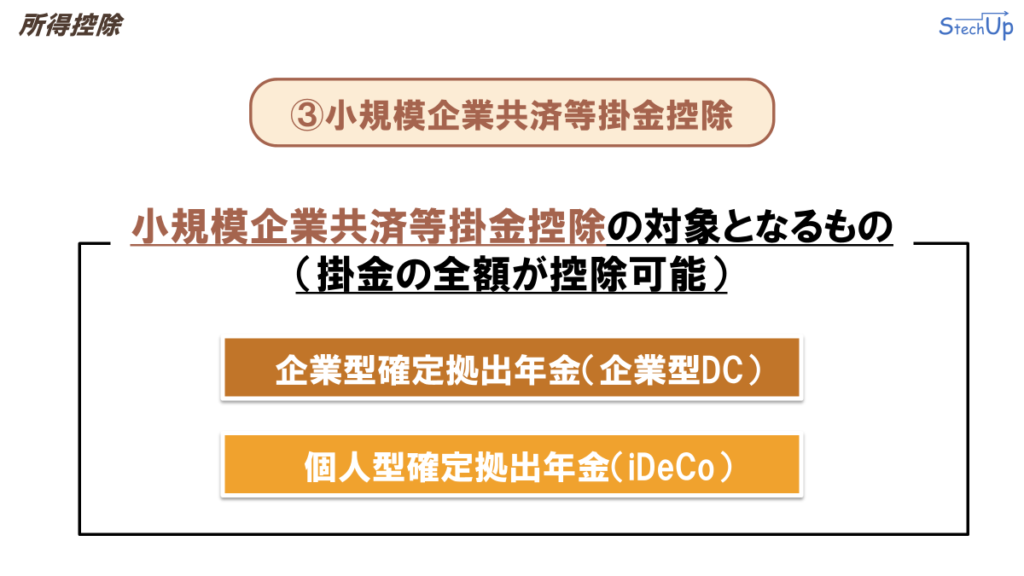

③小規模企業共済等掛金控除

次に、「③小規模企業共済等掛金控除」について解説します。「小規模企業共済等掛金控除」は、「企業型確定拠出年金(企業型DC)」、「個人型確定拠出年金(iDeCo)」などに充てた掛金の全額が対象となります。

④生命保険料控除

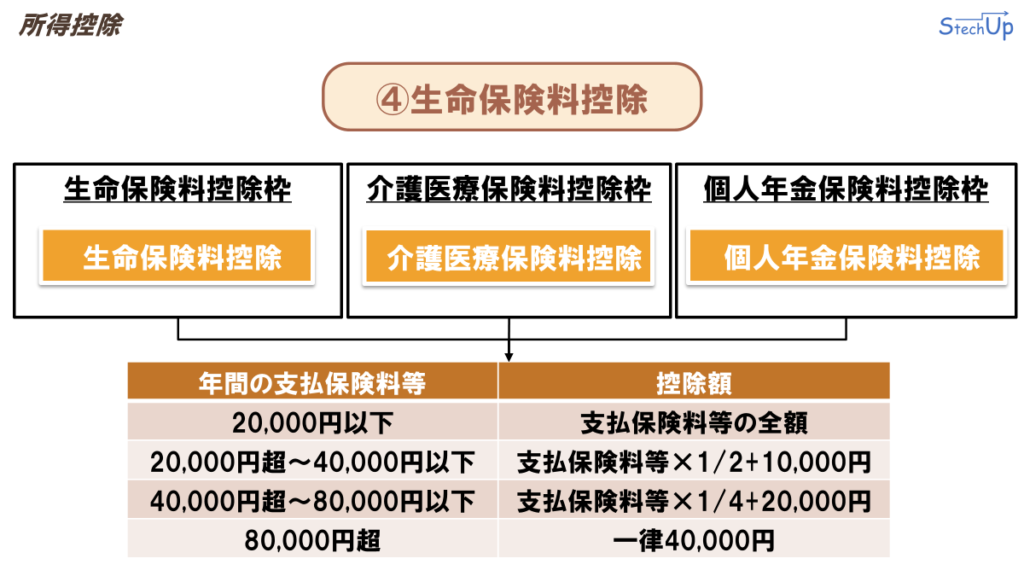

最後に、「④生命保険料控除」について解説します。「生命保険料控除」は、民間保険に支払った保険料の一部が控除対象となります。正確には、本制度は平成24年を境に制度が新旧に分かれています。しかし今回は、多くの方が利用しているであろう新制度のみ解説します。

「生命保険料控除」には、「生命保険料控除枠」、「介護医療保険料控除枠」、「個人年金保険料控除枠」の3つの枠があります。「生命保険料控除枠」は、主に死亡保険などの保険料が対象になります。「介護医療保険料控除枠」は、主に終身医療保険などの保険料が対象になります。「個人年金保険料控除枠」は、個人年金保険の保険料が対象になります。

「生命保険料控除」は、これら3つの枠に、それぞれ上表に示す控除が適用できます。「生命保険料控除」は、保険料の支払額に応じて、控除可能な金額が変動します。例えば、保険料が2万円以下であれば、支払った保険料の全額が控除可能です。しかし、2万円を超えると、控除可能額は徐々減少し、保険料が8万円を超えると、控除額が一律4万円に固定されてしまいます。そのため、「生命保険料控除」は、保険料を多く支払っても、その節税効果には限界があるということを認識して利用することが大切です。

ふるさと納税の税金控除の仕組み

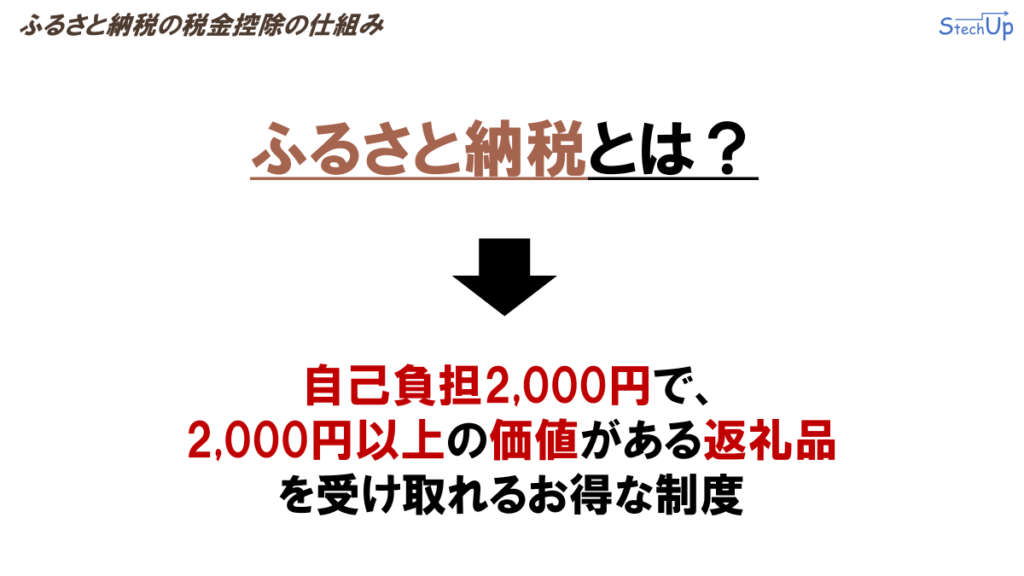

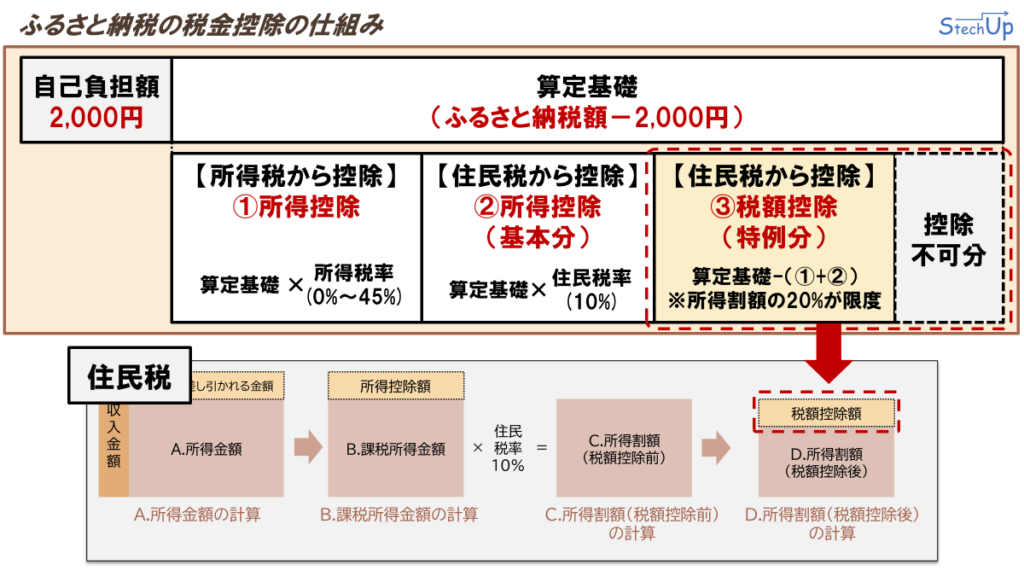

本章では、「ふるさと納税」の税金控除の仕組みについて解説します。「ふるさと納税」を既に利用されている方も結構いらっしゃると思います。「ふるさと納税」は、自己負担2,000円で、2,000円以上の価値がある返礼品を受け取れる非常にお得な制度です。しかし、その詳細な税金控除の仕組みを正確に理解している方は意外と少ないのではないでしょうか。本章では、「ふるさと納税」による納税額が税金からどのように控除されるのか、そのメカニズムを解説します。

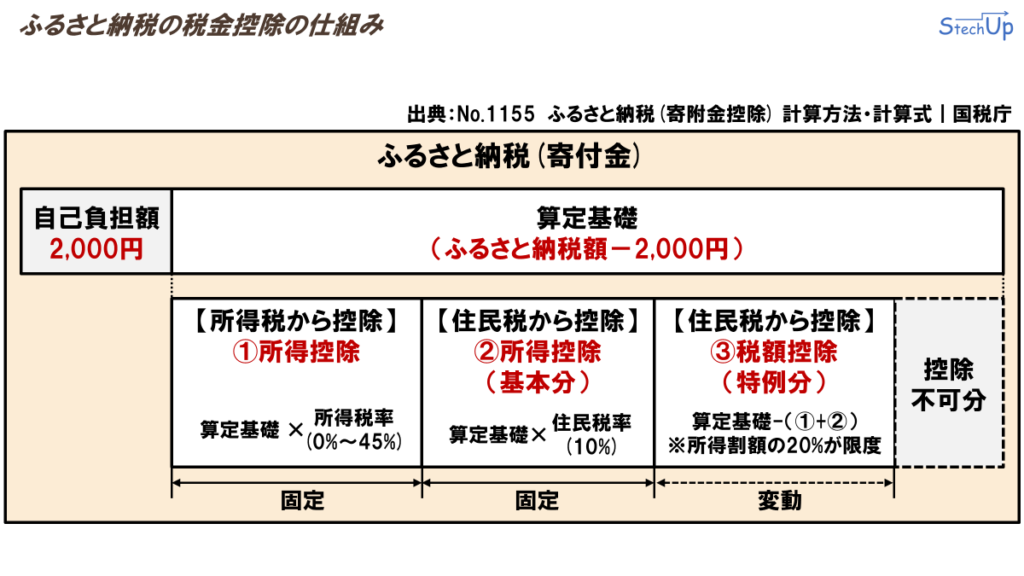

「ふるさと納税」で寄付した寄付金に対する税金控除の仕組みは、上記のイメージのようになっています。「ふるさと納税」での税金控除されるまでの流れを簡単に説明します。

まず「ふるさと納税」の税金控除の対象となる部分を算出します。「ふるさと納税」の税金控除の対象となる部分は、「ふるさと納税」で寄付した寄付金額から、自己負担額2,000円を差し引いた金額です。本章では、この「ふるさと納税」の税金控除の対象となる部分を「算定基礎」と呼びます。

「ふるさと納税」の寄付金は、この「算定基礎」を基に、「①所得税の所得控除」、「②住民税の所得控除(基本分)」、「③住民税の税額控除(特例分)」の3つの税区分によって控除されます。これらの控除はそれぞれ特性があります。「①所得税の所得控除」と「②住民税の所得控除(基本分)」の所得税と住民税から控除できる所得控除は、控除額が固定されています。しかし、「③住民税の税額控除(特例分)」の住民税からの控除できる税額控除は、その額が変動し、さらに上限が設けられています。この上限を超える部分は控除できないため注意が必要です。それでは、これら3つの控除の仕組みについて詳細に見ていきましょう。

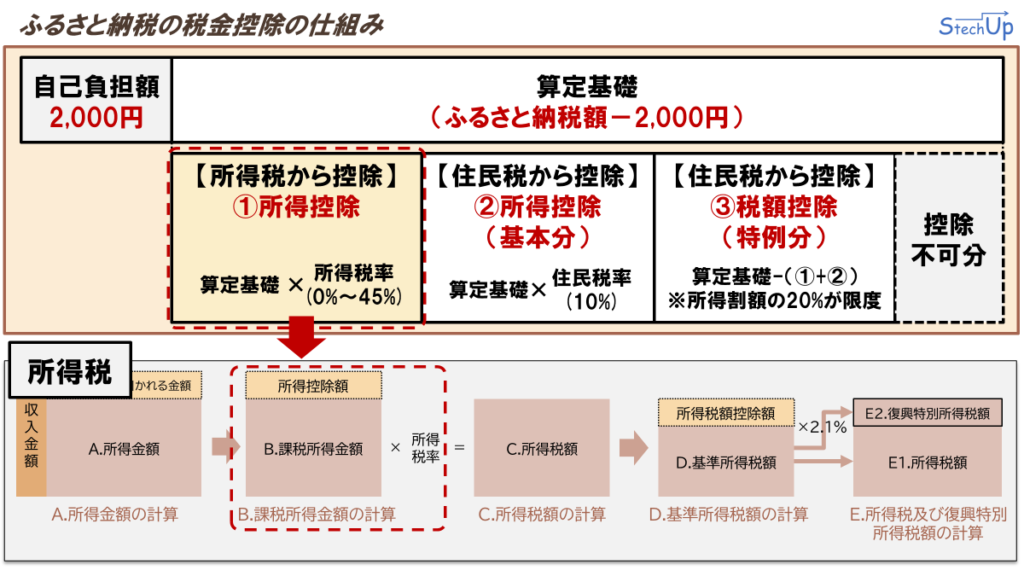

【所得税から控除】①所得控除

まずは、「①所得税の所得控除」についてです。「ふるさと納税」では、「算定基礎」の一部を、所得税の「

所得控除」に適用して控除することができます。その計算式は「算定基礎×所得税率(0%~45%)」です。「所得税率」とは、前回の講義で説明しましたが、所得に応じて「0%~45%」まで変動する税率です。この計算式で求められた金額が、所得税から控除されます。

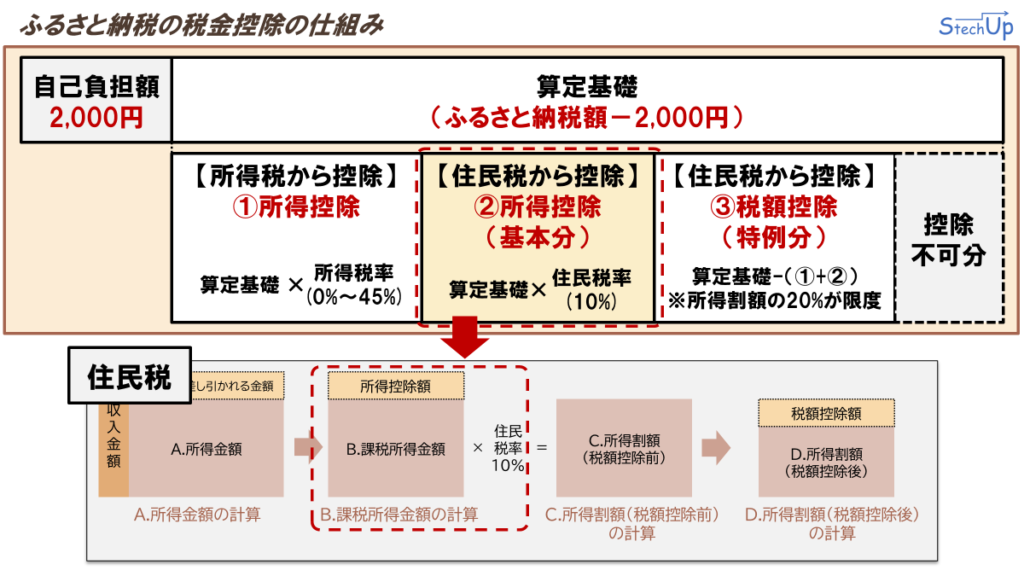

【住民税から控除】②所得控除(基本分)

次に、「②住民税の所得控除(基本分)」についてです。先ほど「算定基礎」の一部を所得控除に割り当てましたが、残る「算定基礎」の一部を、住民税の「所得控除」に適用して控除することができます。その計算式は、「算定基礎×住民税率(10%)」です。「住民税率」についても、前回の講義で説明しましたが、所得に関わらず誰でも一律「10%」の税率を掛けます。この計算式で求められた金額が、住民税から控除されます。

【住民税から控除】③所得控除(特例分)

最後に、「③住民税の税額控除(特例分)」についてです。この「税額控除(特例分)」の控除は、「算定基礎」のうち、「①所得税の所得控除」と「②住民税の所得控除(基本分)」で控除しても、控除できず残った部分に対して、住民税の「税額控除」で控除することができます。ただし、ここで注意点として、住民税の「税額控除」から控除できる金額については上限があります。その上限とは、住民税の「所得割額」の「20%」までとされています。この住民税の「所得割額」の「20%」を超えた部分に関しては、税金から控除することができないため、その控除不可分については、単純に自治体に寄付したという扱いになります。

「ふるさと納税」の控除の仕組みについての解説は以上です。解説した内容を纏めると、「ふるさと納税」は、「ふるさと納税」した全体の寄付金額から、自己負担額2000円を引いた額すべてが全額控除できるわけではなく、住民税の「所得割額」の20%の上限までしか所得税や住民税から控除できない、ということを覚えておくと良いです。これらのことを踏まえて、「ふるさと納税」の制度を効果的に活用したいのであれば、その上限額を把握し、上限額以内に抑えて活用することが大切です。ただし、上限額を正確に把握することは大変ですので、「ふるさと納税」に関するWebサイトなどのシミュレーターを活用し、大体いくらくらいまでなら、ふるさと納税の寄付金として活用できそうか、その概算を把握すると良いと思います。

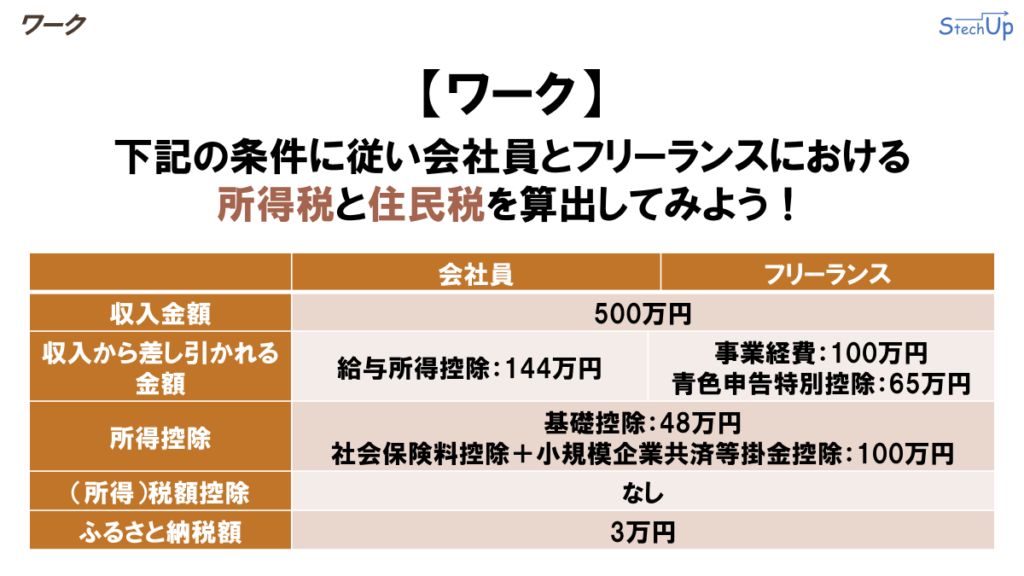

ワーク

今回の講義は以上です。最後にワークをしましょう。今回の課題は上記です。上記に示す条件に従い、会社員とフリーランスにおける、所得税と住民税を算出してみましょう。答えは答えは冒頭に掲載しているYouTubeの概要欄に載せています。ワークが終わったら各自で答え合わせをお願いします。それでは、チャレンジしてみてください。

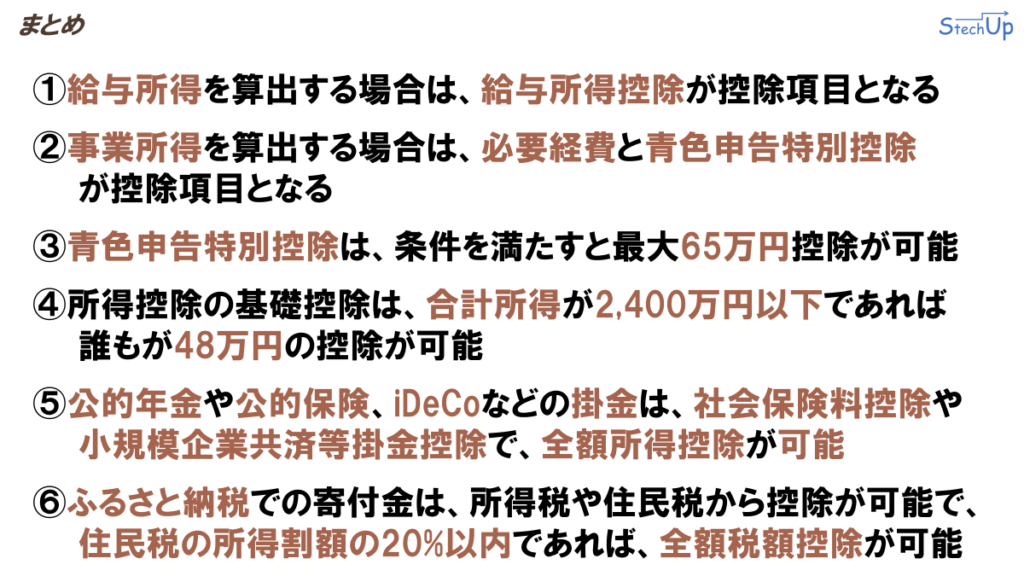

まとめ

最後に、今回の講義のまとめです。今回は、所得税と住民税の算出について、特に控除の部分を中心に解説しました。

さいごに

今回の講義はここまでです。今回は、所得税と住民税の控除の部分について学びました。次回は、フリーランスのITエンジニアになった際の、仕訳のやり方について解説予定です。それではまた、次回お会いしましょう。