こんにちは。ステックアップアカデミー講師のかびらです。現役のITエンジニアであり、かつAFP保持者として、このチャンネルを通して、ITエンジニアとフリーランスに必要な、ITとお金に関する情報を配信しています。

今回のテーマは、「NISAとiDeCoで資産運用しよう!」です。前回の動画で「資産運用の必要性」について触れましたが、今回は具体的にフリーランスのITエンジニアとして、資産運用を考える際の方法やポイントについて解説します。

資産運用の目的

前回の動画でも説明しましたが、資産運用には目的が必須です。今回は、「老後の資金形成」という目的に応じた資産運用方法をご紹介します。あくまで老後資金という長期的な目線での資産運用方法ですので、短期的にお金を増やす方法ではないことは、あらかじめご理解ください。

つみたて投資がおすすめな理由

株式、債券、金、不動産、投資信託、FXなど、資産運用には様々な選択肢があります。20年以上先の老後資金の資産形成を目的とした資産運用であれば、投資信託を活用したつみたて投資がおすすめです。つみたて投資というのは、長期に渡り、決まった時期に、決まった金額を固定で投資する手法です。老後の資産形成として、つみたて投資がおすすすめな理由は3つあります。

①長期・積立・分散

まず始めに「長期・積立・分散」です。資産運用の成功の鍵は、「長期・積立・分散」の3つです。適切なリスクコントロールが、資産運用を成功させるための不可欠な要素です。「長期・積立・分散」を徹底することで、資産運用が失敗するリスクを軽減することができます。「長期」と「積立」は、長期間に渡り一定金額を積み立てることで、投資のタイミングを分散し、リスクを軽減する効果があります。さらに、「分散」は、さまざまな銘柄に投資を広げることで、個別のリスクを軽減する効果があります。「卵は一つの籠に盛るな」という格言がありますが、1つの銘柄にすべての投資を集中させると、その銘柄の価格が急落した場合、大きな損失を被るリスクが高まります。しかし、複数の銘柄に投資を分散させることで、1つの銘柄が価格を下げても、全体の損失は限定的となります。そのため、全世界の企業に分散して投資することができる「全世界株式インデックスファンド」などの投資信託商品を、長期的なつみたて投資の対象として選択することをおすすめします。

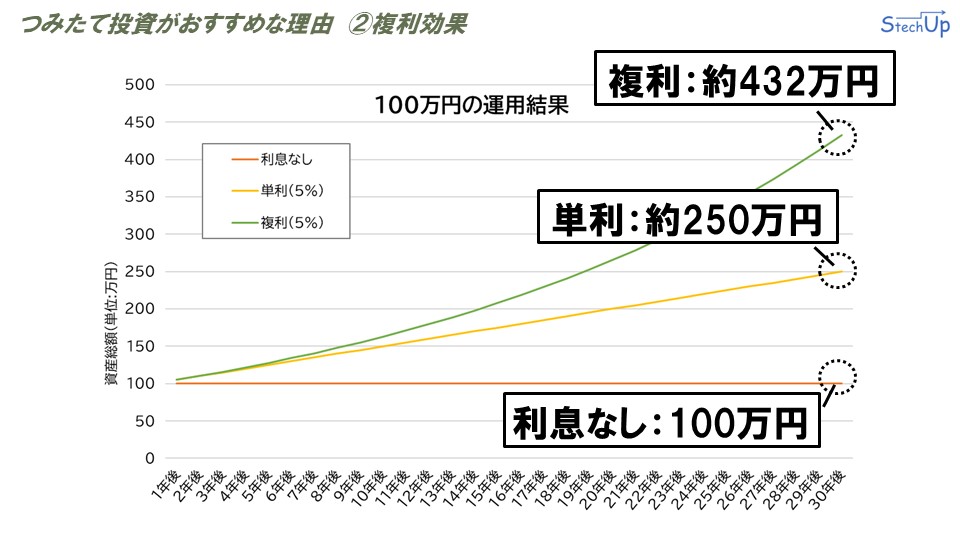

②複利効果

次に「複利効果」です。「複利効果」というのは、毎年一定の率で利息や配当が出る投資に関して、長期になればなるほど指数関数的に資産が増加していく現象のことを指します。上記のグラフに、100万円を元手にして運用した場合の資産推移を示しています。それぞれ「利息なし」、「単利5%」、「複利5%」という3つの条件での資産推移です。上記のグラフから、「利息なし」、「単利」、「複利」のうち「複利」のデータが、投資期間が長期になればなるほど、他のデータと比べて資産が大きく増加していることが確認できます。そのため、老後資金を目的にした投資などは、早めに投資を開始し、長期的に「複利効果」の果実を得ることが望ましいです。

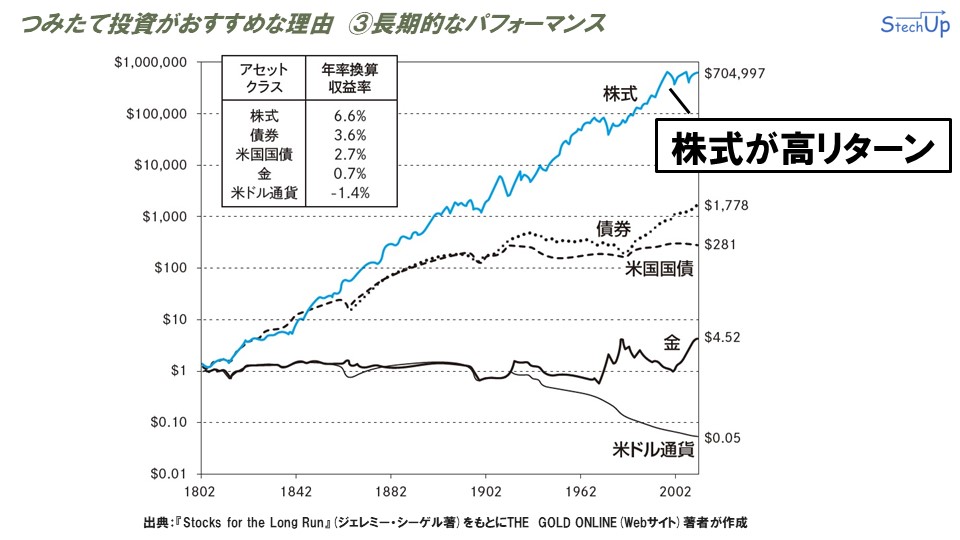

③長期的なパフォーマンス

続いて「長期的なパフォーマンス」です。上記のグラフは株式、債券、米国債、金、米ドル通貨の各資産に応じた、過去200年の長期的なリターンを示したグラフです。THE GOLD ONLINEに掲載のグラフです。上記のグラフを見ると、他の資産と比べて株式投資が高いリターンを実現していることがわかります。したがって、老後の資金形成のような長期の目的であれば、株式投資が最も適しています。ただし、株式投資を行う際は、先ほど触れたように、銘柄を分散させることが重要です。そのため、「全世界株式インデックスファンド」など、多数の銘柄を一つにまとめた投資信託商品を、長期的にコツコツと積み上げていくことがおすすめです。

つみたて投資ならNISAとiDeCo

ここまでで、老後の資産形成において、つみたて投資が優れているという点について説明してきました。 次に、具体的にどのようにつみたて投資を行うべきか、その方法をお伝えします。 フリーランスのITエンジニアとして、つみたて投資を行う際のおすすめは、「NISA」と「iDeCo」です。 特別な事情がない限り、老後の資産形成としてこれら2つだけ十分でしょう。なぜ「NISA」と「iDeCo」なのか。その理由は、「節税効果」が得られるからです。 「NISA」と「iDeCo」は、国公認の節税効果のある投資制度です。老後の資産形成として、これらの制度を活用することが賢い選択です。

①NISA

まずNISAから概要を説明します。2024年1月から、新しいNISAがスタートします。今回は、この新しいNISAに関して詳しく解説していきます。

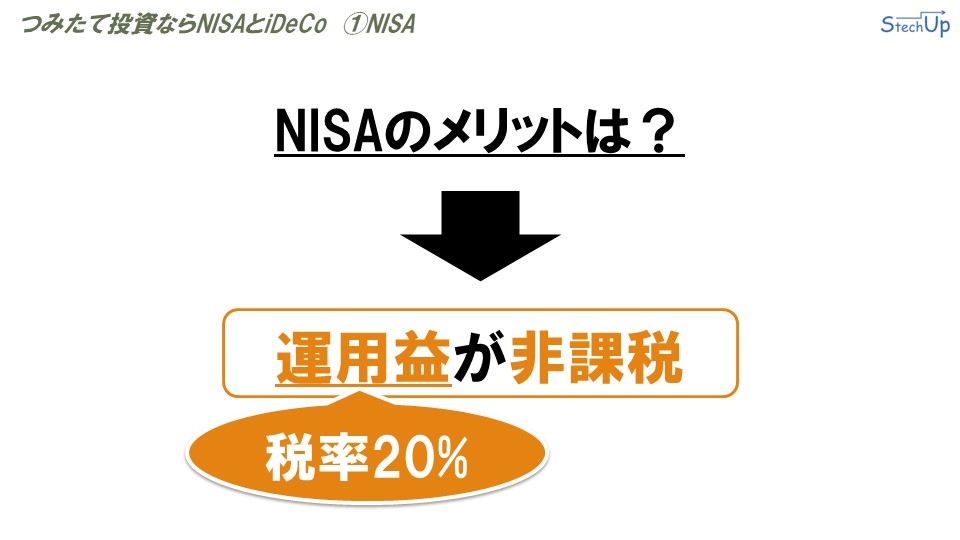

まずNISAのメリットとして挙げられるのは、NISA枠内での投資によって得られる分配金や売却益などの運用益が非課税になるという点です。通常、運用益には約20%の税金が課せられますが、NISAを活用することで、その税金を免除できるのは大変魅力的です。

新NISAの主な特徴としては、「つみたて投資枠」と「成長投資枠」の2つに分類される点が挙げられます。「成長投資枠」はアクティブな投資を行う方向けの制度であるため、今回の投資目的である老後の資産形成の運用手段としては不向きです。そのため今回は、「つみたて投資枠」の制度に絞って解説します。

「つみたて投資枠」では、年間の投資上限が120万円と定められています。これは、月に10万円ずつつみたられる金額になります。ただし、非課税対象となる投資の総額には制限が設けられており、その上限は1,800万円とされています。つまり、毎月10万円をつみたて続けると、15年後にはこの1,800万円の上限に達する計算となります。老後の生活資金の必要額は個人によりますが、1,800万円の投資枠は、多くの方にとって十分な資産なりえます。

②iDeCo

続いてiDeCoの概要について説明します。iDeCoはNISAと比べると、やや複雑な制度設計となっています。

今回は主なポイントだけをお伝えします。

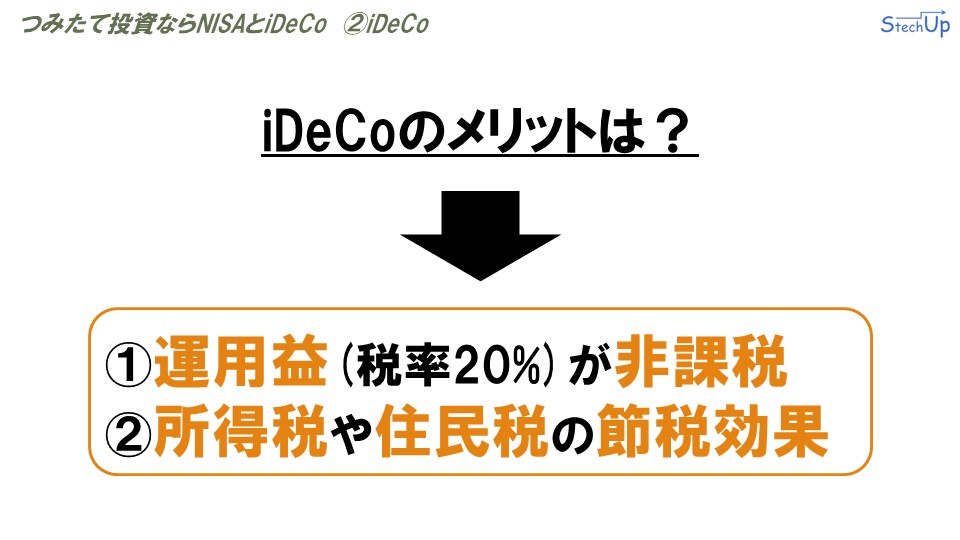

iDeCoのメリットとして挙げられるのは2点です。ひとつめはNISAと同じく、「運用益に掛かる税金が非課税」であること、2つめは、「掛金を全額所得控除できることにより、所得税や住民税の節税効果」を得られることです。

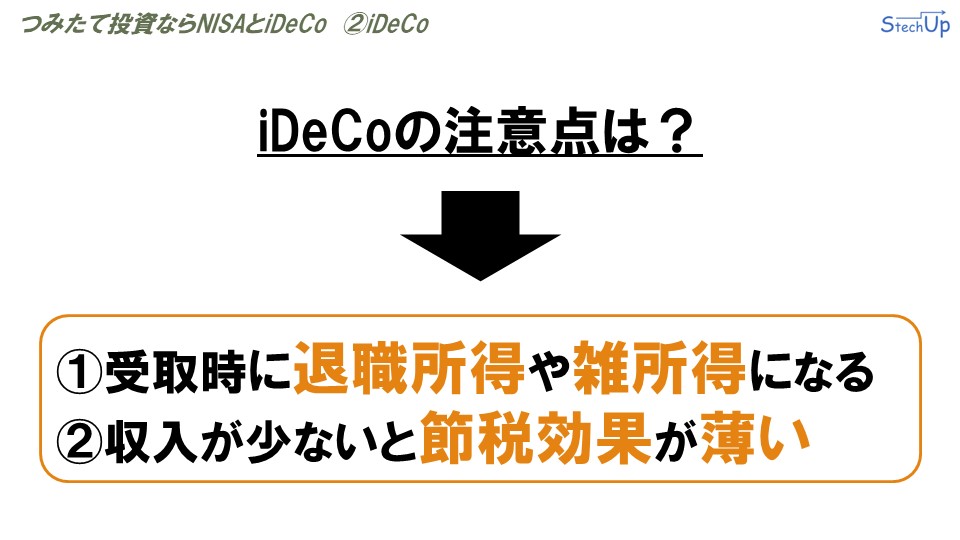

ただし、iDeCoを活用するときには注意点が2つ存在します。まずひとつめは、「受け取り時に税金が発生する可能性がある」ということです。iDeCoは、自らの退職金を運用しているという位置付けとなっており、受け取る際には「退職所得」または「雑所得」としてカウントされます。その「退職所得」または「雑所得」の控除上限額を超えてしまうと、課税されてしまうため注意が必要です。ふたつめは、「収入が少ないと節税効果が薄い」ということです。先ほどメリットで説明した通り、iDeCoには「掛金の所得控除」を活用できますが、そもそも収入が少なく、収める税金も少ない方にとっては、そのメリットが薄れます。特にフリーランスの方は、収入が不安定な場合がありますので、この点を十分に考慮することが大切です。

その他、iDeCoの概要を見ていきましょう。iDeCoの対象者は「原則20歳以上65歳未満」となっています。

iDeCoの拠出限度額(掛金)の上限は、月額6万8千円です。これは年間で81万6千円までつみたて投資が可能ということになります。

資産運用シミュレーション

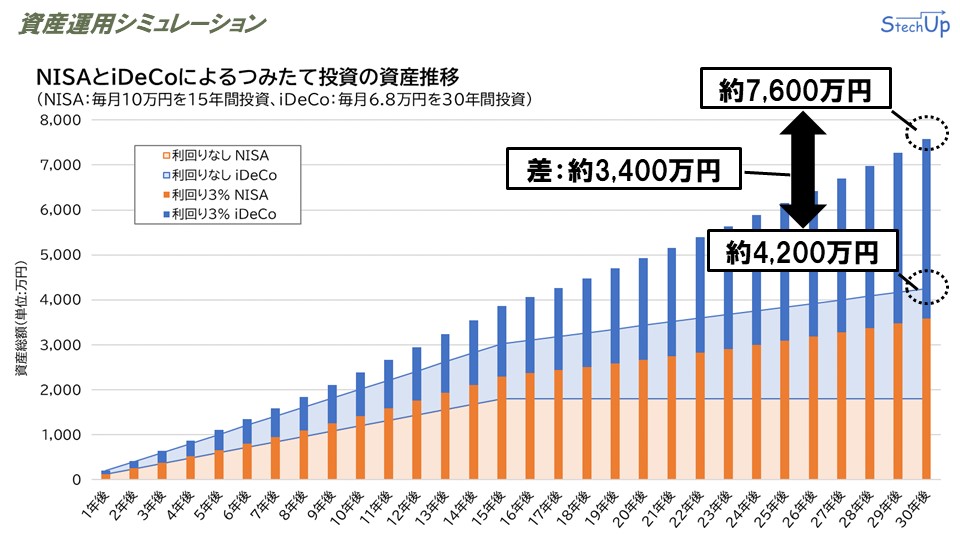

ここまでで、老後の資産形成としてつみたて投資が優れていることと、そのつみたて投資の方法としてのNISAやiDeCoの概要をご理解いただけたと思います。それでは最後に、NISAとiDeCoを組み合わせて、30年間のつみたて投資のシミュレーションをしてみましょう。

上記のグラフは、NISAとiDeCoを使用して30年間つみたて投資した場合の資産推移を示しています。NISAでは15年間、毎月10万円を投資し、上限の1,800万円に到達した後は、残り15年間投資を停止し、iDeCoでは30年間、毎月6万8千円を投資する条件です。どちらも年利3%の利回りで計算しています。この3%の利回りは、達成可能な現実的な数値です。

この条件で、NISAとiDeCoを活用して30年間資産運用を行った結果、最終的な資産は約7,600万円になります。この7,600万円は、多くの人にとって老後の生活資金として十分と言えるでしょう。仮に投資なしで貯金のみを行った場合、最終的な資産は約4,200万円にとどまります。これは、年利3%の利回りを得た場合と比べて、約3,400万円もの差があることを意味します。これこそが、長期間の複利効果の力を示しているわかりやすい例です。

まとめ

今回の内容のまとめです。まず老後の資産形成をするなら、その運用方法は「株式投資信託のつみたて投資」がおすすめです。次につみたて投資がおすすめな理由は、「長期・積立・分散投資が可能」であること、「長期投資で得られる複利効果」、「株式投資信託であれば長期的に高いパフォーマンス」を得られることの3つです。最後につみたて投資をするなら節税効果のあるNISAとiDeCoがおすすめです。

さいごに

今回はここまでです。今回は、現在フリーランスの方向けに作成しましたが、現在会社員として働いている方も、この内容が参考になったのではないでしょうか。今回は、NISAとiDeCoを中心に解説しましたが、実は老後の資産運用手法としては、「国民年金基金」や「小規模企業共済」という選択肢もあります。私としては、この4択の中でも、老後の資産形成として考えるのであれば、「NISA」と「iDeCo」のみで十分という考えを持っています。「NISA」、「iDeCo」、「国民年金基金」、「小規模企業共済」をそれぞれ比較した動画も、今後作成予定です。今日もまた一つ賢くなりましたね!次回の動画もお楽しみに。ご視聴いただき、ありがとうございました!